景気回復の鈍い足取り

ブラジル経済動向レポート(2012年11月)

PDF (145KB)

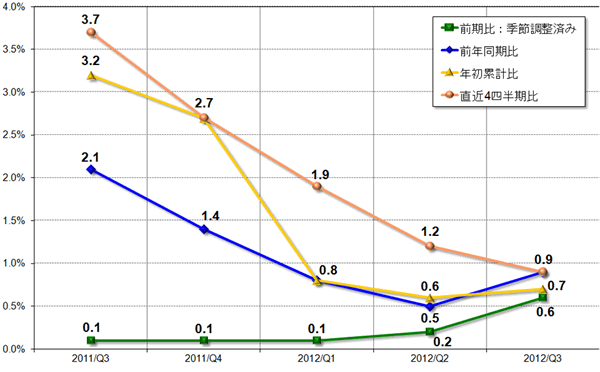

第3四半期GDP: 発表された2012年第3四半期のGDPは、前期比+0.6%、前年同期比+0.9%、年初累計比+0.7%、直近4四半期比+0.9%で、政府や市場関係者の大方の事前予測が前期比で1%台だったため、驚きと失望を持って受け止められた(グラフ1)。第3四半期GDPにより景気回復の足取りが予想より鈍いことが確認されたことから、2012年の年間GDPは1%前後、2013年も3%台に止まるとの見方が強まった。今回の弱いGDPに関して、景気は回復傾向にあるとMantega蔵相は強調するとともに、政府は更なる景気対策を講じると発表したが、Dilma大統領は同蔵相を中心とする経済チームの運営に対する不満を表明した。9月時点でのDilma政権の支持率は62%と政権発足以来最も高い数値を記録し、Dilma大統領個人としても今年に入り77%の高い支持率を維持している。また、11月に行われた2014年の大統領選に関する世論調査では、Dilma大統領の支持率が26%で、Lula前大統領の19%を上回る結果となった(IBOPE)。しかし今回のGDPの数値を見る限り、欧州の債務危機に端を発した最近の世界的な景気後退に対し、Dilma政権が取ってきた対策があまり効果を発揮していないことが明らかとなった。したがって、今後の景気の動向如何によりDilma政権は、経済運営に関して海外諸国から受けてきた保護主義との批判だけでなく、国内における支持率の低下という難しい局面に直面する可能性も考えられる。

|

(出所)IBGE

|

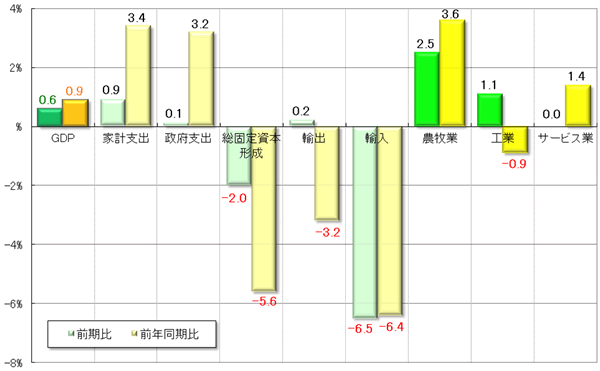

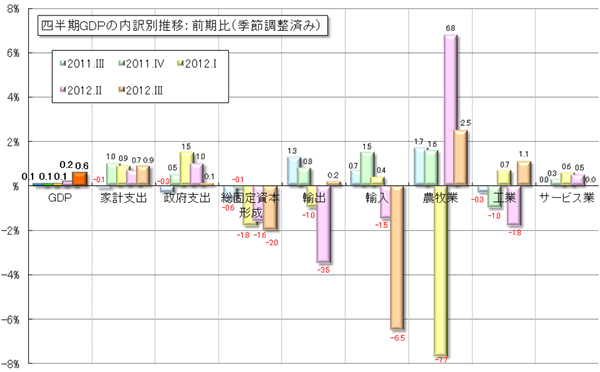

第3四半期GDPの需要面を見ると、家計支出(前期比+0.9%、前年同期比+3.4%)は引き続き好調だったが、景気後退で増加した在庫分が消費されたものと見られる。また、政府支出(同+0.1%、同+3.2%)はプラス成長を記録したが、前期比の伸び率は大きく低下した。そして、最近低迷が続いている投資を示す総固定資本形成(同▲2.0%、同▲5.6%)は、前期比および前年同期比ともにマイナスとなり、リーマン・ショック後の2009年と同じ水準にまで低下した。さらに、輸出(同+0.2%、同▲3.2%)と輸入(同▲6.5%、同▲6.4%)も世界的な需要減退の影響を受け、大幅に落ち込むこととなった。

一方の供給面は、農牧業(同+3.2%、同+6.9%)が第2四半期に続き高い成長率を記録し、工業(同+1.1%、同▲0.9%)も前年同期比ではマイナスとなったものの、国内需要や政府の保護政策の影響もあり、前期比ではプラス成長となった。しかし、不況により不良債権が増加した一方で政府主導の金利引き下げにより収益が減少した金融部門が、前期比で▲1.3%とマイナスを記録したことが影響し、今まで比較的好調だったサービス業(同+0.0%、同+1.4%)は前期比がゼロ成長となった(グラフ2と3)。

|

(出所)IBGE

|

|

(出所)IBGE

|

貿易収支: 11月の貿易収支は、輸出額がUS$204.72億(前月比▲5.9%、前年同月比▲6.0%)、輸入額がUS$206.58億(同+2.8%、同▲2.6%)であった。輸入額が輸出額を上回ったため、貿易収支はUS$▲1.86億(同▲111.2%、同▲132.2%)と今年1月以来の赤字を記録し、第3四半期GDPと同様、景気回復の鈍い足取りを示すものとなった。また年初からの累計は、輸出額がUS$2,228.32億(前年同期比▲4.7%)、輸入額がUS$2,056.47億(同▲1.1%)で、貿易黒字額はUS$171.85億(同▲33.9%)と前月より縮小した。

輸出に関しては、一次産品がUS$88.55億(1日平均額の前月比+5.4%)、半製品がUS$29.15億(同▲7.4%)、完成品がUS$82.59億(同+5.4%)であった。主要輸出先は、1位が中国(US$28.29億、同+7.1%)、2位が米国(US$20.36億、同+4.7%)、3位がアルゼンチン(US$15.51億、同+5.3%)、4位がオランダ(US$12.99億)、5位がシンガポール(US$8.33億)であった。輸出品目を前年同月比(1日平均額)で見ると、増加率では石油採掘プラットフォーム(同+670.0%、US$6.70億)や米国で不作だったトウモロコシ(同+310.6%、US$10.72億)が大幅に増え、減少率では収穫期を過ぎた大豆(同▲81.1%、US$1.66億)や大豆油(同▲61.2%、US$0.73億)が大きく減少した。また輸出額では、取引額がUS$10億を超えた品目(「その他」を除く)は前述のトウモロコシに加え、一次産品の鉄鉱石(US$26.37億、同▲28.1%)と原油(US$15.74億、同+3.4)、半製品の粗糖(US$11.27億、同▲11.1)の4品目であった。

一方の輸入は、資本財がUS$40.79億(1日平均額の前月比▲2.4%)、原料・中間財がUS$85.10億(同▲1.2%)、非耐久消費財がUS$15.42億(同0.0%)、耐久消費財がUS$18.73億(同▲0.2%)、原油・燃料がUS$46.54億(同+125.1%)であった。主要輸入元は、1位が米国(US$32.93億、同+29.2%)、2位が中国(US$29.84億、同▲10.3%)、3位がアルゼンチン(US$16.07億、同+6.1%)、4位がドイツ(US$12.74億)、5位がナイジェリア(US$10.10億)であった。輸入品目を前年同月比(1日平均額)で見ると、増加率ではその他の燃料(+41.5%、US$30.95億)や耐久消費財の部品(+25.8%、US$1.19億)、減少率では自動車(同▲43.4%、US$8.82億)や工業機械(同▲28.1%、US$13.06億)などの増減が顕著だった。また輸入額では、前述のその他の燃料と工業機械に加え、化学薬品(US$23.07億、同▲1.1%)や鉱物品(US$12.87億、同▲23.7%)など原料・中間財の4品目が、US$10億を超える取引額となった。

物価: 発表された10月のIPCA(広範囲消費者物価指数:月率)は0.59%(前月比+0.02%p、前年同月比+0.16%p)で、前月よりも若干高い数値となった。前月に引き続き食料品価格が1.36%(同+0.10%p、+0.80%p)と大幅に上昇した一方、非食料品価格は0.35%(同▲0.01%p、▲0.04%p)と前月とほぼ同じ伸びとなった。また、年初来累計は4.38%(前年同期比▲1.05%p)と前年同期に比べ依然低い数値であるが、過去12ヶ月(年率)は5.45%(前月同期比+0.17%p)と4カ月連続のプラスとなった。

食料品に関しては、ブラジルで様々な用途で食されるマンジオッカ芋の粉(9月5.22%→10月18.29%)や主食のコメ(同8.21%→同9.88%)の大幅な値上がりをはじめ、多くの品目で価格が上昇したことに加え、消費量の多い牛肉(同2.27%→同2.04%)価格が高止まりした影響も大きかった。また非食料品では、衣料分野(同0.89%→1.09%)が前月よりさらに上昇率が大きくなったことに加え、前月マイナスだったガソリン価格がプラスに転じたこともあり、運輸交通分野(同▲0.08%→0.24%)の値上がりも顕著であった。しかし、前月高騰した家政婦や娯楽の価格が沈静化した個人消費分野(同1.24%→0.16%)や、光熱費や家賃の伸びが縮小した住宅分野(同0.71%→0.38%)が落ち着いた数値だったため、全体の価格上昇は抑えられるかたちとなった。

金利: 政策金利のSelic(短期金利誘導目標)を決定するCopom(通貨政策委員会)は28日、今年最後となる会合において、過去10回連続で引き下げてきたSelicを7.25%で据え置くことを全会一致で決定した。現在のブラジルの実質金利(年率)は、主要国の中では中国(3.9%)、チリ(2.3%)、オーストラリア(2.0%)に次ぐ4番目となる1.9%まで低下しているが、最近物価が若干高めに推移しており、今までの金利引き下げ効果を見極めるためにも、今回はSelicの据え置きを決定したとされる。一部には中央銀行がSelic引き下げ方針を転換したと捉える見方もあるが、今回のCopomの後に発表された第3四半期GDPで景気回復の足取りの鈍さが確認されたことから、来年1月のCopomでSelicが再び引き下げられる可能性も否定できないといえよう。

為替市場: 11月のドル・レアル為替相場は、月のはじめはブラジルの連休や米国の大統領選の投票日を前に様子見ムードで推移したが、世界経済の景気後退懸念が強まるとリスク・カレンシーでもあるレアルは売られ、安全な通貨のドルが買われる展開となった。そして、21日にレアルは今年の最安値を更新し3年半ぶりの安値を記録したが、中央銀行の介入は行われなかった。このことを受け、政府と中央銀行は過去約6ヶ月にわたりほぼUS$1=R$2.00~2.10のレンジで実質的に為替調整を行ってきたが、国内の製造業や輸出企業を支援すべくしばらくレアル安を容認するであろうとの見方が強まった。その後、Tombini中央銀行総裁の「これ以上のレアル安を容認しない」との発言により中央銀行の介入に対する警戒感が強まったものの、Mantega蔵相が「為替は完全に満足できるポジションではないが、US$1=R$2は妥当である」と述べたことがレアル安容認と捉えられ、23日の取引時間中に一時US$1=R$2.11までレアル安が進行した。Mantega蔵相の発言の直後、中央銀行がようやく為替介入を行ったためレアルは若干値を戻したが、中央銀行は依然介入に積極的ではないとの見方が強く、その後もレアルは徐々に下落した。28日にSelicが据え置かれたことでレアルが若干買われる場面も見られたが、再びMantega蔵相が「現在の為替は満足できる水準だ」と述べたこともありレアルは更に下落し、2009年5月以来のUS$1=R$2.1台に突入した。そして、発表された第3四半期GDPが予想を大きく下回ったことから、月末は前月末比で+3.75%ものドル高レアル安となるUS$1=R$2.1074(売値)で取引を終了した。

株式市場: 11月のブラジルの株式相場(Bovespa指数)は、米国の雇用や景気状況の改善への期待感もあり、6日には月内最高値となる59,459pまで上昇した。しかし、米国の大統領選を挟んで激しい値動きとなり、Obama大統領が再選されたものの議会のねじれ状態と「財政の崖」問題への懸念や、欧州でのギリシャ支援の遅れを嫌気して下落。さらに、原油の国際価格低下の影響を受けたPetrobras株や、政府による電気料金の値下げにより収益減少と債務問題の悪化が懸念されるEletrobrásなどのエネルギー関連株が売られたことに加え、中東情勢の悪化など海外での懸念材料が増える中、ブラジルが連休に入るため資金を引き上げておこうとする動きが活発化し急落。16日には55,402pの月内最安値を記録した。しかし、米国の財政問題をめぐる政治状況の好転や経済指標の改善に加え、ブラジル国内でも失業率(6大都市圏)が10月として過去最低の5.3%を記録したことや、中央銀行の為替介入による原油やガソリンの輸入価格の低下を好感してPetrobrasが買われたこともあり、株価は上昇に転じた。その後、ギリシャ支援が進展しないことや、国内の鉄鋼生産が2008年のリーマンショック後初めて減産に転じるなどのネガティブな材料がある一方、米国の財政危機の回避やGDPの上方修正、ブラジル政府による電気・エネルギー部門に対する賠償額の増額発表などポジティブな材料もあり、株価は値動きの大きい展開となった。しかし月末は、景気回復の鈍い足取りを示す第3四半期GDPの発表を受けて下落し、前月末比+0.71%とほぼ同じ水準となる57,475pで取引を終えた。

- 2012年の悪いなりの締めくくり - ブラジル経済動向レポート 2012年12月

- 景気回復の鈍い足取り - ブラジル経済動向レポート 2012年11月

- 保護育成の難しさ - ブラジル経済動向レポート 2012年10月

- Dilma政権の経済運営 - ブラジル経済動向レポート 2012年9月

- 景気と構造的問題を反映した第2四半期GDP - ブラジル経済動向レポート 2012年8月

- 比較的落ち着いた低空飛行 - ブラジル経済動向レポート 2012年7月

- 対策の効果は如何に - ブラジル経済動向レポート 2012年6月

- 鮮明化する景気の低迷 - ブラジル経済動向レポート 2012年5月

- 金利引き下げで景気は回復するか - ブラジル経済動向レポート 2012年4月

- 欧州危機と工業の不振が響いたGDP - ブラジル経済動向レポート 2012年3月

- 海外からの資金流入のバランス - ブラジル経済動向レポート 2012年2月

- 海外とは対照的に回復傾向の国内景気 - ブラジル経済動向レポート 2012年1月