予想と期待を下回る第1四半期GDP

ブラジル経済動向レポート(2013年5月)

PDF (544KB)

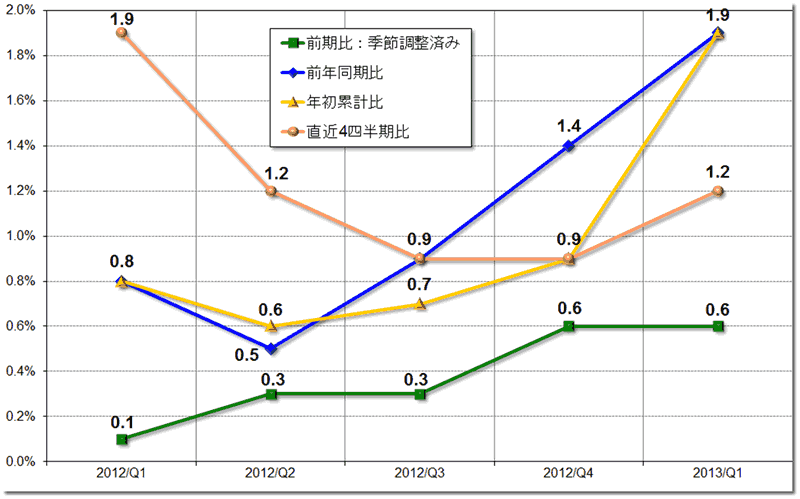

第1四半期GDP: 2013年第1四半期のGDPが29日に発表され、前期比+0.6%、前年同期比+1.9%、直近4四半期比+1.2%で(グラフ1~3)、実額はR$ 11,104.20億(前期比▲5.0%、前年同期比+7.5%)であった。この数値は事前の予想と期待を下回り、景気回復の足取りの鈍さを示すものだったため、市場では失望感が広がり株価とレアルの同時安を引き起こす要因となった。政府は同GDP発表直前の27日、2013年のGDPの目標として、Dilma政権発足時の2011年に記録した同政権の最高値である2.7%を掲げ、GDP発表直後にMantega財務相は「政府としてGDPの結果には満足しており、新たな景気対策を講じる予定はない」と発言した。しかし、2013年のGDPは2.5%を下回るとする見方が大半を占めており、また、同日にスイスのIMD(経営開発国際研究所)が発表した2013年の国際競争力ランキングにおいて、ブラジルは2012年の46位から51位へと5つ順位を下げる結果となった。このような状況から、Dilma政権の経済運営に対して国内外から批判や疑問の声が高まって来ている。

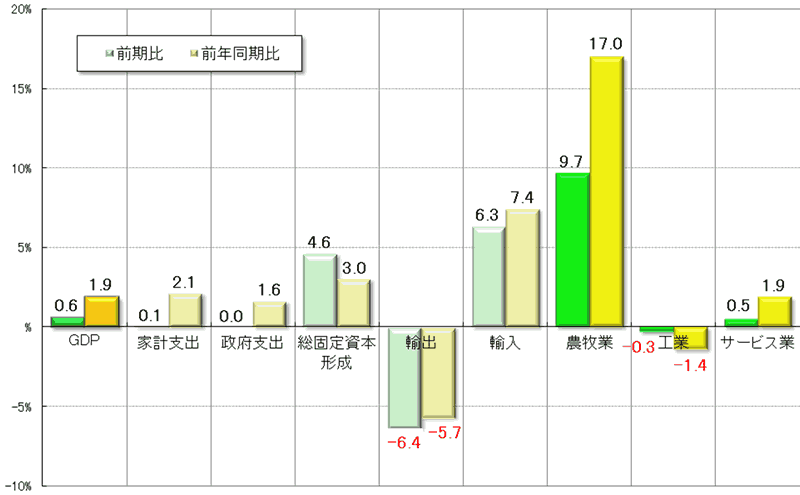

第1四半期GDPの需要面を見ると、最近の物価が高いレベルで推移していることから、今まで好調だった家計支出(前期比+0.1%、前年同期比+2.1%)が減退したことに加え、政府支出(同+0.0%、同+1.6%)も前期比がゼロ成長となった。ただし、投資を示す総固定資本形成(同+4.6%、同+3.0%)が大きく伸びたことから、第2四半期以降に景気はより回復するとの見方もある。また貿易に関しては、輸入(同+6.3%、同+7.4%)は大幅なプラスとなったが、コモディティ需要の減少や工業製品などの主要輸出先の一つであるアルゼンチンの保護主義的な経済政策の影響もあり、輸出(同▲6.4%、同▲5.7%)は大きく落ち込むこととなった。

また供給面では、第1四半期に大豆やトウモロコシなどが収穫期を迎えた関連から、農牧業(同+9.7%、同+17.0%)が顕著な伸びを記録した。しかし、政府による減税や融資拡大などの景気策にも関わらず、製造業(同+0.3%、同▲0.7%)、建設業(同▲0.1%、同▲1.3%)、鉱業(同▲2.1%、同▲6.6%)などが足を引っ張るかたちとなり、工業(同▲0.3%、同▲1.4%)はマイナス成長となった。またサービス業(同+0.5%、同+1.9%)は、低い数値ではあるが今期も堅調な伸びを記録した。

|

(出所)IBGE

|

|

(出所)IBGE

|

|

(出所)IBGE

|

貿易収支: 5月の貿易収支は、輸出額がUS$218.24億(前月比+5.8%、前年同月比▲6.0%)、輸入額が5月として過去最高額となるUS$210.64億(同▲2.6%、同+4.0%)であった。この結果、前月赤字だった貿易収支はUS$7.60億(同+176.4%、同▲74.3%)と僅かながら黒字に転じた。また年初からの累計は、輸出がUS$932.91億(前年同期比▲4.3%)、輸入額がUS$986.81億(同+8.8%)で、貿易収支は▲US$53.90億(同▲186.1%)と依然として赤字のままであった。

輸出に関しては、一次産品がUS$115.03億(1日平均額の前月比+15.1%)、半製品がUS$24.68億(同+5.2%)、完成品がUS$73.97億(同+7.0%)であった。主要輸出先は、1位が中国(US$56.30億、同+25.2%)、2位が米国(US$22.39億、同+26.9%)、3位がアルゼンチン(US$18.26億、同+8.3%)、4位がオランダ(US$14.88億)、5位が日本(US$6.15億)であった。輸出品目を前年同月比(1日平均額)で見ると、増加率ではタップ・バルブ(+475.9%、US$1.51億)やトウモロコシ(+92.5%、US$0.78億)が高い伸びを記録した。また減少率では、大豆油(▲61.1%、US$1.28億)や鋳造鉄(▲60.5%、US$0.41億)が60%台のマイナス幅となった。さらに輸出額では(「その他」を除く)、大豆(US$41.53億、同+13.1%)、鉄鉱石(US$29.50億、同+12.3%)、原油(US$10.97億、同▲35.4%)の一次産品3品目がUS$10億を超える取引額を計上した。

一方の輸入は、資本財がUS$44.94億(1日平均額の前月比+5.3%)、原料・中間財がUS$91.45億(同+2.1 %)、非耐久消費財がUS$14.50億(同▲10.7%)、耐久消費財がUS$18.65億(同+3.4%)、原油・燃料がUS$41.10億(同+2.9%)であった。主要輸入元は、1位が米国(US$29.65億、同+1.5%)、2位が中国(US$28.64億、同+5.9%)、3位がアルゼンチン(US$14.97億、同▲1.4%)、4位がドイツ(US$13.24億)、5位が韓国(US$10.02億)であった。輸入品目を前年同月比(1日平均額)で見ると、増加率では化粧品(+46.2%、US$1.22億)とその他の農業用原料(+46.1%、US$9.68億)が40%を超える伸びを記録し、減少率では工業機械(同▲17.1%、US$14.71億)のマイナス幅が顕著であった。さらに輸入額では、前述の資本財である工業機械に加え、化学薬品(US$24.34億、同+8.4%)や鉱物品(US$17.09億、同▲0.7%)といった原料・中間財の4品目、原油やその他の燃料などがUS$10億を超える取引額となった。

物価: 発表された4月のIPCA(広範囲消費者物価指数)は、0.55%(前月比+0.08%p、前年同月比▲0.09%p)で、市場予想より高い数値となった。食料品価格が0.96%(同▲0.18%p、+0.45%p)と5ヶ月ぶりに1%超を下回ったが引き続き高い伸びとなり、非食料品価格も0.42%(同+0.17%p、▲0.26%p)と前月よりも上昇した。また、年初からの累計は2.50%(前年同期比+0.63%p)で前月までと同様に昨年同期を上回り、過去12ヵ月は6.49%(前月同期比▲0.10%p)と政府の年間インフレ目標の上限6.5%をかろうじて下回ったものの、依然インフレ懸念がくすぶる状態が続いている。

食料品に関しては、砂糖(精糖:▲4.50%、クリスタル糖:▲3.41%)や鶏肉(一羽:▲1.92%、切り身:▲1.58%)が大きく値を下げた一方、ジャガイモ(3月:6.14%→4月:16.16%)やタマネギ(同21.43%→10.96%)、フェイジョン豆(カリオッカ:9.44%、ムラチーニョ:7.76%)をはじめ、多くの品目で価格が上昇した。また非食料品では、運輸交通分野(同▲0.09%→▲0.19%)と通信分野(同0.13%→▲0.32%)がマイナスを記録した。しかし、医薬品の価格調整が行われた健康と個人ケア分野(同0.32%→1.28%)が大幅な上昇となったことに加え、秋冬物が売り出された衣料分野(同0.15%→0.65%)や、建築人件費の高騰の影響を受けた住宅分野(同0.51%→0.62%)などの上昇率が伸びたため、全体的として3月より高い価格上昇となった。

金利: 政策金利のSelic(短期金利誘導目標)を決定するCopom(通貨政策委員会)は30日、Selicを7.50%から8.00%へと0.50%p引き上げることを決定した。2回連続となったSelicの引き上げ自体は予想されていたが、引き上げ幅は大半の予測が0.25%pだったため、市場では驚きを持って受け止められた。2013年第1四半期GDPが弱い数値だったにも関わらず、Selicの引き上げ幅が予想より大きかったことは、最近高めで推移している物価に加え、Copom開催の直前に為替相場でドル高レアル安が進んだことも影響したと考えられる。また、Selic引き上げに反対意見も出た前回Copomと異なり、今回の引き上げとその幅の決定は全会一致であり、このことから中央銀行が如何にインフレ再燃に強い懸念を持っているかが理解できるとともに、今後もSelicは引き上げられる可能性が高いと考えることができる。

為替市場: 5月のドル・レアル為替相場は、月の半ば過ぎまで緩やかにドル高レアル安が進み、月末にその傾向が顕著となった。月のはじめ、欧州中央銀行が利下げに踏み切った影響や、米国の景気回復が堅調だとの見方が強まるなか、米国FRB総裁の量的緩和策批判により金融政策の方向転換の可能性が取り沙汰されたことで今後の政策に対する不透明感が高まり、安定通貨のドルが買われる展開となった。その後、PetrobrasのUS$11Bもの社債発行やブラジルの5月の貿易収支が改善傾向を示したことを好感し、レアル高に振れる場面もあった。しかし、欧米諸国の景気回復傾向や、米国FRBのBernanke議長による「順調に景気が回復すれば金融緩和策の規模を縮小する可能性もある」との発言を好感し、ドルは再び上昇。22日にはUS$1=R$2.05を突破して今年のドル最高値を記録した。月末においても、米国の景気指標が予想を上回った一方でブラジルの国際収支が悪化したことや、ドル高レアル安傾向にも関わらず中央銀行が介入しなかったこと、さらに、発表されたブラジルの第1四半期GDPが予想と期待に反して景気停滞を示すものだったことなどから、レアルが大きく売られる展開となった。そして月末は、米国の景気回復とともに金融緩和政策が見直されるとの見方が強まり、中央銀行が介入したにも関わらずドルは更に上昇し、2009年5月以来のドル高レベルとなるUS$1=R$2.1314(売値)で4月の取引を終えた。この月末の相場は、前月末と比べ6.48%ものドル高レアル安であった。

株式市場: 5月のブラジルの株式相場(Bovespa指数)は、海外の株価下落を反映して始まったが、米国の失業率が低下したことや、米国や欧州の景気回復への期待感が高まったことから上昇。しかし、ブラジルの富豪Eike Batistaの石油採掘会社OGXが、所有する鉱区の一部売却を決定したにも関わらず同社をめぐる経営不安が払拭されなかったことや、Tombini中央銀行総裁の「下半期から来年にかけインフレが低下するよう必要な措置を講ずる」との発言から、月末にSelicが引き上げられるとの観測が強まったことが影響し、株価は下落。月の半ばは、米国や欧州の景気回復を示す経済指標が発表されたことや、それを受けた米国株価の史上最高値の更新につられるかたちで上昇。しかし、米国FRBのBernanke議長が金融緩和政策を見直す可能性を示唆したことや、中国の製造業の景況感指数が悪化したことを受けて下落に転じ、さらに、発表されたブラジルの2013年第1四半期GDPが予想と期待を下回るとともに、それにも関わらず懸念されるインフレ上昇を抑えるべく中央銀行がSelicを8.0%へと市場予測を上回る0.50%p引き上げたことから、株価は大幅な下落となった。そして月末は、米国株が金融緩和縮小への警戒感から大幅下落した影響も受け、53,506pまで値を下げて5月の取引を終了した。この月末の株価は、前月末比▲4.30%と大幅かつ5ヶ月連続でマイナスを記録するものであった。

- 2013年の芳しくない経済パフォーマンス - ブラジル経済動向レポート 2013年12月

- リーマンショック以来のマイナスGDP - ブラジル経済動向レポート 2013年11月

- 石油をめぐる一カ月 - ブラジル経済動向レポート 2013年10月

- 予想や見方ほど悪くない景況 - ブラジル経済動向レポート 2013年9月

- 予想に反した高い経済成長 - ブラジル経済動向レポート 2013年8月

- 抗議デモの影響 - ブラジル経済動向レポート 2013年7月

- 突然訪れた転換期 - ブラジル経済動向レポート 2013年6月

- 予想と期待を下回る第1四半期GDP - ブラジル経済動向レポート 2013年5月

- 苦境を迎える経済政策と景気動向 - ブラジル経済動向レポート 2013年4月

- ブラジルを買いづらい傾向 - ブラジル経済動向レポート 2013年3月

- 足取りのおぼつかない景気回復 - ブラジル経済動向レポート 2013年2月

- 経済成長よりもインフレ抑制 - ブラジル経済動向レポート 2013年1月